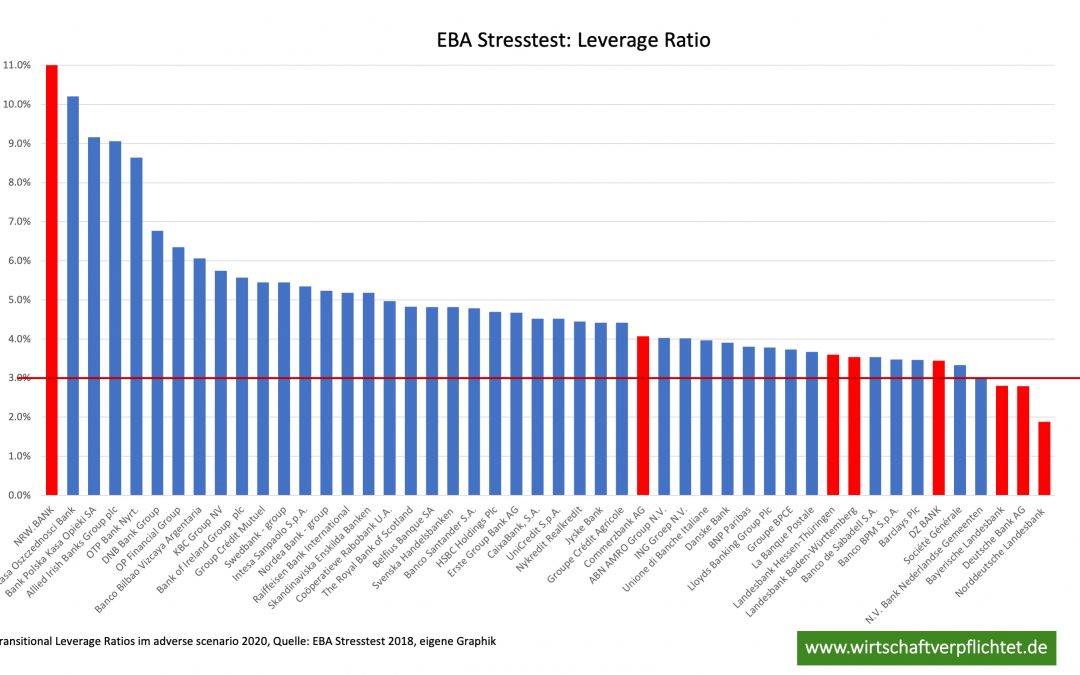

Die Europäische Bankenaufsicht (EBA) unterzieht die größten europäischen Banken alle zwei Jahre einem sogenannten Stresstest. Diesmal hat sie eine Rezession in Europa modelliert. Mehr als die Hälfte der Banken in Europa müssten ihre Dividenden einschränken und eine Handvoll ist so schlecht kapitalisiert, dass sie wohl frisches Kapital aufnehmen müssten. Drei von diesen besonders schlecht kapitalisierten Banken kommen aus Deutschland: Die Norddeutsche Landesbank – die in jeder Hinsicht am schwächsten abschneidende Bank in diesem Test – die Bayerische Landesbank und die Deutsche Bank.

Die detaillierte Analyse zum Abschneiden der deutschen Banken habe ich hier auf dem Blog der Bürgerbewegung Finanzwende veröffentlicht.

Der Stresstest modelliert die nächste größere Rezession. Er modelliert keine Finanzkrise wie 2008, auch keine Staatsschuldenkrise wie 2011, keine Eskalation des Streites zwischen der EU und Italien, keinen im Chaos endenden Brexit, keinen extremen Zinsschock. Das heißt, so wie bei der EBA modelliert, könnte die nächste normale Rezession durchaus ablaufen. Es könnte aber leider auch zu einer deutlich größeren Krise kommen. Der Test ist also keineswegs unverhältnismäßig scharf, ganz im Gegenteil.

Die Banken verlieren im Durchschnitt etwa 4 Prozentpunkte Eigenkapital. Das ist in einer Rezession an sich nicht verwunderlich. Es ist ganz normal, dass Banken extrem zyklisch sind. In Boomzeiten müssen sie fast keine Wertberichtigungen auf ihre Kredite durchführen und sie verzeichnen hohe Gewinne auf die Wertpapiere in ihrem Handelsbuch. In einer Rezession passiert das Gegenteil. Deswegen hat sich der Gesetzgeber einen Konjunkturpuffer ausgedacht. Den sogenannten Countercyclical Capital Buffer (CyCB). In der Theorie soll im Boom dieser Puffer in Höhe von 2,5 Prozentpunkten aktiviert werden und in der Rezession soll er deaktiviert werden. Dadurch werden Banken im Boom gezwungen Vorsorge zu betreiben und in der Krise müssen sie nicht so prozyklisch auf die Bremse treten.

Kann mir jemand erklären, warum die Aufsichtsbehörden diesen Konjunkturpuffer nicht längst aktivieren? Und zwar vollständig und nicht mit 0,25% Punkten wir in Frankreich. Was nützen 25 Basispunkte, wenn die Banken 400 Basispunkte in der Rezession verlieren? Es ist einfach eine Schande, dass die Aufsicht immer so zahm ist.

Auch im letzten Stresstest 2016 haben übrigens deutsche Banken schon besonders schlecht abgeschnitten. Damals war zusätzlich zu NordLB, Bayerische Landesbank und Deutsche Bank auch noch die Commerzbank durchgefallen. Die hat inzwischen wenigstens ihre Hausaufgaben gemacht.

Ich würde mich freuen, wenn Sie meinen Blog abonnieren.

Ich veröffentliche in unregelmäßigen Abständen etwa 5-6 Artikel im Monat und weise Sie gerne per Email auf einen neuen Beitrag hin.

Neueste Kommentare