Kleine Banken stöhnen angesichts der Niedrigzinsen. Zurecht? Der jüngste Stresstest der BaFin und Bundesbank zeigt, dass es den Banken heute noch prächtig geht, die Zukunft aber sehr unsicher ist.

Der Grund ist die unterschiedliche Geschwindigkeit, in der die Zinssätze für Kundeneinlagen und für das Kreditgeschäft angepasst werden. Sinken die Zinsen, werden die niedrigen Zinsen in der Regel sofort an die Sparer weitergegeben. Die Kredite haben aber meist eine lange Zinsbindung. Klassische Immobiliendarlehen typischerweise über 10 Jahre, manchmal sogar noch deutlich länger. In einer Phase sinkender Zinsen geht es Banken mit traditionellen Geschäft also zunächst einmal sehr gut. Die Zahlen der Bundesbank zeigen das deutlich: die Rendite der Banken ist derzeit noch hervorragend.

Sobald die langlaufenden Kredite aber mit heutigen Marktzinsen refinanziert sind, wird das Ergebnis der Banken deutlich zurückgehen: Die kleinen Banken erwarten, dass ihr Zinsergebnis in den nächsten Jahren um über 3 Milliarden Euro einbricht. Mehr als die Hälfte des heutigen Jahresüberschusses wird quasi zwangsläufig wegbrechen, wenn die Banken keine neuen Einnahmequellen erschließen können. In ihren Prognosen sind sie dabei sehr mutig und gehen davon aus, dass sie ihre erodierende Zinsmarge im gleichen Umfang durch Provisionsergebnis steigern können. Im Klartext heißt das: die Banken planen eine massive Erhöhung der Gebühren!

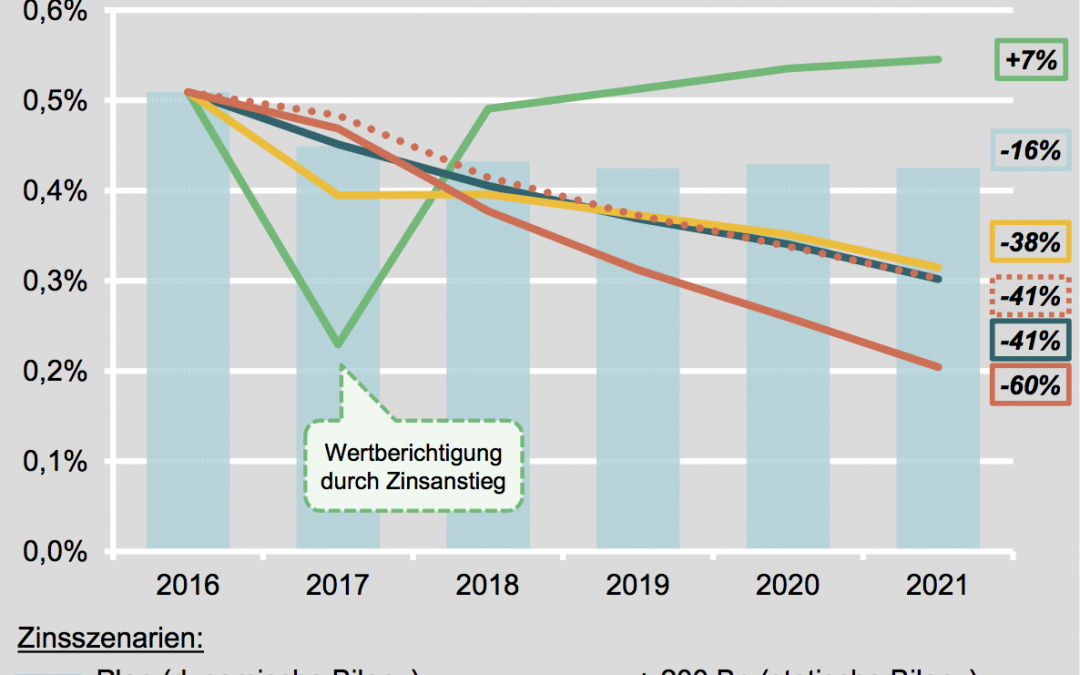

Steigende Zinsen sind allerdings kein Allheilmittel. Sobald die Zinsen steigen, dreht sich der eben beschriebene Effekt um: das Kreditgeschäft hat langfristig festgeschriebene Zinsen. Nur das Neugeschäft profitiert also von den steigenden Zinsen. Die große Frage ist, wie schnell die steigenden Zinsen auf den Giro- und Sparkonten weiter gegeben werden müssen.

Der Stresstest modelliert einen Zinsanstieg um 2 Prozentpunkte und kommt zum Schluss, dass es zwar einen Gewinneinbruch im ersten Jahr geben wird, danach aber die Gewinne wieder deutlich ansteigen werden (vgl Schaubild aus dem Stresstest oben). Laut Bankenaufsicht müssen wir uns also keine Sorgen machen.

Die Prognosegüte dieser Szenarienrechnung lässt sich jedoch nur extrem schwer verifizieren. Bei der Modellierung dieser Tests dürfen die Banken normalerweise ihre eigenen Erfahrungen zum Verhalten ihrer Kunden nutzen. In der Vergangenheit waren Kunden kleiner Banken meist sehr treu. Allerdings gab es früher auch nicht im gleichen Umfang Internettransparenz und Onlinebanking. Auch die kommende Zahlungsverkehrsregulierung (payment services directive) aus Europa wird es Kunden viel leichter machen, von günstigen alternativen Bankangeboten zu profitieren. Es ist daher unwahrscheinlich, dass Banken in Zukunft ungestraft ihren Kunden deutlich niedrigere Habenzinsen bieten können als die Konkurrenz.

Folgende Rechnung zeigt, wie groß der Effekt einer Zinserhöhung tatsächlich sein könnte:

Nehmen wir als Beispiel eine Bank, die 80% ihrer Aktiva als langfristige Kredite vergibt, 20% liquide hält und sich mit 5% Eigenkapital und 95% Kundeneinlagen refinanziert. Nehmen wir an, sie erwirtschaftet heute eine Eigenkapitalrendite von 4%. Wenn diese Bank 2% Punkte Zinserhöhung ausgesetzt wird und diese sofort im vollen Umfang an ihre Kunden weitergeben muss, wird sie enorm hohe Verluste verkraften müssen. Die Verluste zehren 27% des Eigenkapitals in einem einzigen Jahr auf.

| Bilanz | Zins % | Zins Euro | Bilanz | Zins % | Euro | |||

| Aktiva | Aktiva | |||||||

| Liquidität | 20 | -0.40% | -0.08 | Liquidität | 20 | 1.40% | 0.28 | |

| Kredite | 80 | 1.50% | 1.2 | Kredite | 80 | 1.50% | 1.2 | |

| Passiva | Passiva | |||||||

| EK | 5 | EK | 5 | |||||

| Einlagen | 95 | 0 | 0 | Einlagen | 95 | 2% | 1.9 | |

| GuV | GuV | |||||||

| Zinsüberschuss | 1.12 | Zinsüberschuss | -0.42 | |||||

| andere Kosten | 0.92 | andere Kosten | 0.92 | |||||

| Jahresüberschuss | 0.2 | Jahresüberschuss | -1.34 | |||||

| EK Rendite | 4% | EK Rendite | -27% |

Diese katastrophale Ergebnissituation wird sich nur in dem Maße langsam verbessern, wie langfristige Zinsbindungen auf der Kreditseite auslaufen und durch höher verzinste neue Kredite ersetzt werden. Eine solche Bank wird also über mehrere Jahre hinweg erhebliche Verluste verkraften müssen.

Mäßig kapitalisierte Banken (im Beispiel habe ich mit einer leverage ratio von 5% gerechnet) kommen also in größte Schwierigkeiten, wenn sie steigende Zinsen im vollen Umfang und ohne Zeitverzögerung an ihre Sparkunden weitergeben müssen.

Ein weiterer Kritikpunkt an dem vorliegenden Stresstest der Aufsicht ist die Begrenzung auf 2 Prozentpunkte Zinsanstieg. Die Zinsen waren im Durchschnitt der letzten Jahrzehnte um etwa 4 Prozentpunkte höher als heute. Der Effekt könnte also noch dramatischer sein. Eine Zinserhöhung um 4 Prozentpunkte in einem Jahr ist vielleicht nicht wahrscheinlich. Aber für diese Rechnung ist es unerheblich, wenn die Zinsen über einen Zeitraum von ein paar Jahren ansteigen. Der Ergebniseffekt ist ähnlich dramatisch.

Wenn dann noch sinkende Hauspreise hinzukommen und steigende Ausfallraten, dürften sich die Effekte potenzieren. Besonders gefährlich wird es, wenn die Kunden nervös werden und im größeren Umfang ihre Einlagen von den kleinen Banken abziehen sollten.

Der Effekt eines positiven Zinsschocks wird umso größer, umso länger die Niedrigzinsphase anhält. Noch haben die Banken einen Teil ihrer Kredite mit hohen Zinsen in den Büchern. Wenn erst einmal alle Kredite zu niedrigen Zinsen refinanziert sind und dann die Zinsen ansteigen, haben sie überhaupt keine Ergebnispuffer mehr.

Kleine Banken sind das Rückgrat der deutschen Bankenlandschaft. Hier sind die meisten Kundeneinlagen und ihr Marktanteil im Kreditgeschäft ist überwältigend hoch. Sollte es hier zu einer Schieflage kommen, ist diese für die deutsche Volkswirtschaft gefährlicher als eine Schieflage der Deutschen Bank. Daher ist es so wichtig, kleine Banken nicht in Watte zu packen und von ihnen hohes Eigenkapital zu verlangen. Man darf sie natürlich nicht in Aufsichtsbürokratie ersticken. Aber Zinsrisiken müssen sie sehr ernst nehmen und sie dürfen nicht blauäugig auf die Treue ihrer Kunden hoffen. Deswegen müssen sie gut kapitalisiert sein. Zum Glück sind sie diesbezüglich auf bestem Wege. Ihre Kapitalausstattung ist um ein Vielfaches besser als die der Großbanken, genau wie zum Glück momentan auch noch ihre Profitabilität. Es ist wichtig, dass die Aufsicht darauf achtet, dass weiter der größte Teil der Gewinne als Eigenkapital einbehalten wird.

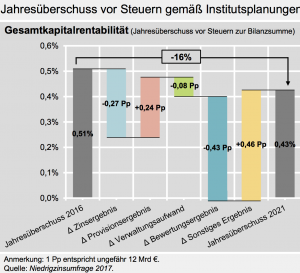

Bei der Analyse der Profitabilität darf man den Blick nicht auf den Jahresüberschuss begrenzen. Banken dürfen nach deutschen Bilanzierungsregeln unbegrenzt Vorsorge betreiben und ihren Jahresüberschuss reduzieren, indem sie gemäß §340g HGB Zuführungen in den Fonds für allgemeine Bankrisiken tätigen. Die folgende Graphik der Bundesbank aus der Niedrigzinsumfrage ist recht aufschlussreich:

Im Jahr 2016 betrug der Jahresüberschuss vor Steuern etwas über 6 Milliarden Euro oder 0,51% der Bilanzsumme. Dazu kommen aber noch einmal Zuführungen zum Fonds für allgemeine Bankrisiken in ähnlicher Größenordnung (1). Die Gesamtkapitalrentabilität dürfte also etwa 1% der Bilanzsumme betragen. Bei einem angenommen Eigenkapital von sagen wir 8% der Bilanz kann man also auf eine Eigenkapitalrentabilität von etwa 12% schließen, auch im langjährigen Durchschnitt keine schlechte Zahl!

Allerdings muss man darauf hinweisen, dass diese hohe Rentabilität durch die im langjährigen Durchschnitt extrem niedrigen Kreditausfälle gedopt ist. Wenn die Kreditausfälle wieder auf ein normales Niveau ansteigen, wird dies das Ergebnis um gut 5 Milliarden Euro (0,43% der Bilanzsumme) belasten.

Hier in dieser Graphik sieht man auch die Annahmen der Banken zu dem weiter sinkenden Zinsüberschuss und dem in etwa gleicher Höhe steigenden Provisionsüberschuss.

(1) die genaue Zahl für die Zuführungen wird nicht veröffentlicht. Sie versteckt sich in dem gelben Balken sonstiges Ergebnis der Graphik oben. Die Bundesbank erläutert, dass dieser Balken hauptsächlich aus verringerten Zuführungen zum Fonds für allgemeine Bankrisiken besteht. Unklar ist, ob die Zuführungen auf Null reduziert werden.

Ich würde mich freuen, wenn Sie meinen Blog abonnieren.

Ich veröffentliche in unregelmäßigen Abständen etwa 5-6 Artikel im Monat und weise Sie gerne per Email auf einen neuen Beitrag hin.

Neueste Kommentare